Los políticos afirman continuamente que quieren más crecimiento económico. Es un sentimiento laudable, aunque dudo de su sinceridad por la sencilla razón de que son las mismas personas que frecuentemente imponen políticas que desaniman la actividad económica productiva.

El crecimiento se produce cuando hay un aumento en la cantidad o la calidad del trabajo y el capital. Estos llamados factores de producción determinan lo eficientemente que producimos y lo mucho que producimos.

Por eso debería haber impuestos bajos sobre el trabajo y el capital.

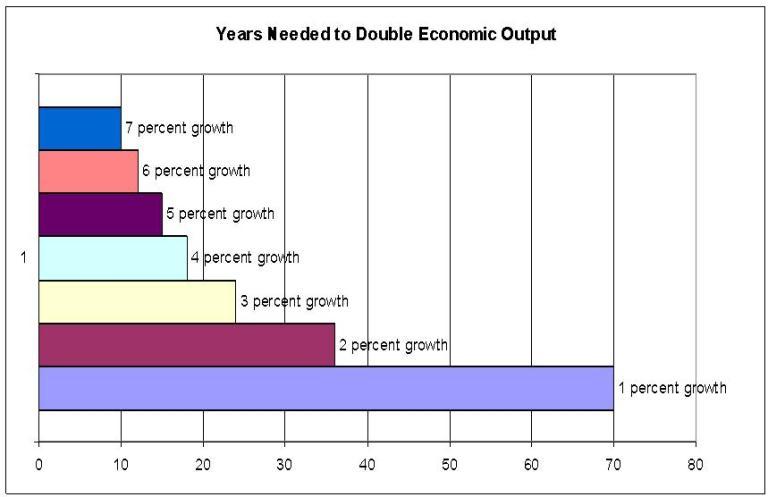

Años que se necesitan para doblar la producción económica.

Y también es una buena idea que estos factores de producción se graven al mismo tipo, de forma que la política pública no esté inclinando el campo de juego.

Por desgracia, no tenemos impuestos bajos ni tampoco tenemos impuestos neutrales.

De hecho, Timothy Egan argumenta en el New York Times que estos dos factores de producción no están gravados de igual manera. Estoy de acuerdo.

Salvo que Egan echa a perder el análisis y afirma absurdamente que el trabajo está gravado a un tipo superior.

Querido gobierno: Envío adjunta mi declaración fiscal de 2017 y un cheque por la cantidad que debo, dentro del plazo indicado. (…) seguís castigándome por trabajar, gravando salarios y rentas empresariales con un tipo mucho más alto que al dinero que gano sin hacer nada, como teniendo acciones. Además, seguís gravando a Warren Buffett a un tipo más bajo que a su secretaria, a pesar de su ruego de equidad.

Caramba, consigue apiñar muchas inexactitudes en un par de frases.

En realidad, el actual código fiscal está muy sesgado en contra del ahorro y la inversión.

He aquí parte de lo que escribí cuando rebatí la afirmación profundamente errónea de Warren Buffett con respecto a las cargas fiscales relativas en 2011.

Dividendos y ganancias de capital son ambos formas de doble imposición. (…) si quiere dar cifras sinceras de los tipos fiscales efectivos, tiene que mostrar el (…) tipo fiscal corporativo. (…) Además, (…) Buffett ignora completamente el impacto del impuesto de sucesiones.

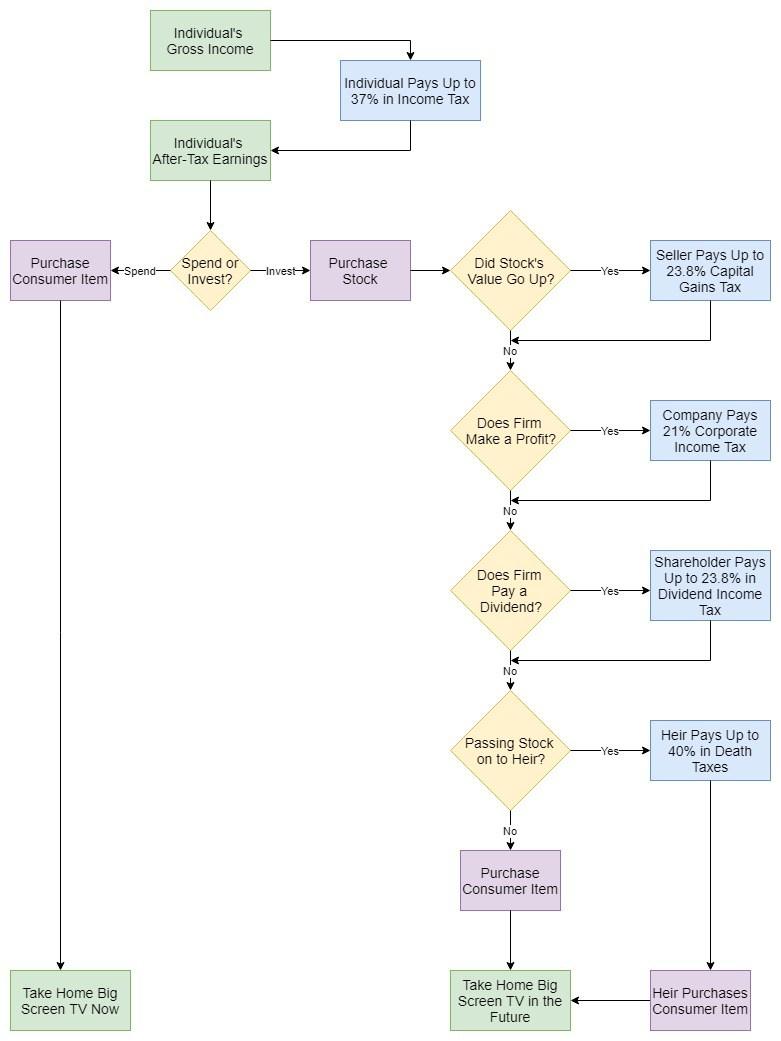

Durante años, he estado reciclando un gráfico que muestra como maltrataba el código fiscal estadounidense al ahorro y la inversión. Pero ese gráfico quedó anticuado por el acuerdo sobre el abismo fiscal, luego se convirtió en todavía más inadecuado debido a los aumentos fiscales del Obamacare y más recientemente todavía más gracias al plan fiscal de Trump.

Así que aquí va una versión actualizada.

Para los fines actuales, el lado superior y el lado izquierdo del diagrama de flujo se combinan para mostrar cómo se grava la renta laboral y el lado superior y el lado derecho del diagrama de flujo se combinan para mostrar cómo se grava el capital.

El problema del análisis de Egan y es que compara los impuestos sobre la renta laboral (de hasta el 37%) con el tipo del 28% sobre dividendos o ganancias de capital. Aun así, o es increíblemente chapucero, o es profundamente mentiroso, porque esa renta también se ve afectada por el impuesto corporativo de la renta.

Y hay que señalar que las acciones y otros activos financieros se compran con dólares después de impuestos (incluidos en la parte alta del diagrama).

PS. Añadir los impuestos al trabajo al diagrama de flujo no cambia nada. Habría una carga adicional en lo alto del gráfico, llevando a un nivel más bajo de ganancias después de impuestos. Así que el resultado neto es simplemente que la gente tiene menos dinero para gastar o invertir.