Como bien saben los economistas de la escuela austriaca, la inflación distorsiona las señales de precios de forma desigual. Puede resultar tentador intentar filtrar la inflación de un bien o servicio determinado para averiguar su precio real si la oferta monetaria nunca hubiera estado inflada, pero esto es imposible dados los efectos desiguales. Los efectos inflacionistas sobre los precios no pueden aislarse ni controlarse realmente.

Pero, ¿qué pasa con el dinero en sí? Es decir, ¿qué pasa con el oro? La moneda siempre se infla sobre la oferta de dinero existente (actualmente oro), por lo que el precio del oro es en realidad lo que se infla falsamente. Por lo tanto, controlar el precio del propio dinero para encontrar el precio real (que podría considerarse como el poder adquisitivo real del oro) sin inflación es mucho más plausible mediante análisis numéricos o estadísticos.

Si se analiza el precio del oro en dólares de 1959, que elimina el efecto de la inflación en el tipo de cambio oro/dólar, se observa una enorme pauta triangular de consolidación que se remonta a 1980 y que ahora está alcanzando su vértice. Del análisis de este patrón se desprende que el oro está a punto de romper al alza en términos del dólar actual. A continuación explicamos cómo hemos llegado a esta conclusión.

El gráfico 1 muestra la oferta de divisas M2 en USD desde 1959 hasta diciembre de 2023. La curva discontinua (1) es un ajuste exponencial a los datos de 1959 a 2020. Los datos posteriores a la pandemia COVID de 2020 no siguen la línea de tendencia exponencial debido a la extrema creación de crédito a través de la flexibilización cuantitativa (QE4) en los años COVID. Por lo tanto, hemos utilizado un ajuste polinómico de 5º orden, curva discontinua (2), para modelizar la expansión de la masa monetaria M2. Es decir, hemos tenido que tratar estos dos periodos, anterior y posterior a 2020, por separado.

Gráfico 1: Los datos en rojo son los datos de oferta monetaria M2 para 1959-2023 de la Junta de Gobernadores del Sistema de la Reserva Federal, publicación estadística H.6 Money Stock Measures, vía FRED. La curva discontinua (1) es un ajuste exponencial de los datos entre 1959 y 2020. La curva discontinua (2) es un ajuste polinómico de 5º orden de los datos posteriores a 2020 hasta diciembre de 2023. Tras la normalización, la oferta de M2 se vuelve esencialmente constante (no se muestra). Las bandas sepia indican las recesiones.

A partir del Gráfico 1, utilizamos la curva de ajuste exponencial, la línea discontinua (1), para normalizar los dólares de EEUU a dólares de 1959, hasta 2020. Así pues, un dólar en 1959 se infla según la curva exponencial roja (1) del Gráfico 2. Como la oferta monetaria M2 después de 2020 se aparta mucho de la exponencial del gráfico 1, hemos modelizado por separado la oferta monetaria M2 entre 2020 y 2024 utilizando la curva polinómica azul (2). Esto se hace para compensar el flujo adicional de divisas sin precedentes que entra en el mercado durante el periodo COVID. Debido al QT en 2023, la curva (2) se aproxima ahora al valor teórico de la curva (1) a finales de 2023.

Gráfico 2: $1 en 1959 se deflactará por la curva exponencial (roja) seguida por la curva azul (2) como se muestra. Esta es la inflación del precio de 1/35 oz de oro durante este periodo de tiempo resultante únicamente de la expansión de la oferta monetaria M2. Así pues, el precio del oro se ha inflado en un factor de 47 a finales de 2023 en términos de dólares actuales. Esto significa que el dólar ha perdido cerca del 98% de su valor en los últimos 65 años. Si el precio del oro se mantiene constante en términos de dólares de 1959, entonces su precio actual sólo aumenta debido a la inflación. Sin embargo, después de 2020 habrá que utilizar la curva anómala (2) para tener en cuenta la enorme deflación adicional del valor del dólar en ese periodo.

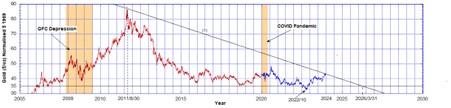

Utilizando las curvas (1) + (2) para dólares normalizados de 1959, del Gráfico 2, hemos trazado en el Gráfico 3 el precio normalizado del oro en función del tiempo en años desde 1959 hasta diciembre de 2023. Dividiendo el precio de la onza de oro por el factor de inflación en dólares del Gráfico 2, obtenemos el precio de la onza de oro en dólares de 1959. Como resultado, tenemos el precio del oro durante 65 años en dólares de 1959. La codificación por colores de los datos rojos y azules se mantiene simplemente para mostrar los periodos respectivos en los que se ha utilizado la curva roja (1) o la curva azul (2) para calcular el precio del oro en dólares de 1959.

Gráfico 3: Precio de la onza de oro en dólares de 1959. Los datos rojos son el precio del oro ($/oz) escalado por la curva de normalización del USD del gráfico 2 utilizando la curva (1) y los datos azules están escalados utilizando la curva (2).Los datos históricos del precio del oro se descargaron de Auronumla Asociación Nacional de Minería y YCharts. La línea continua horizontal es el precio de 35 $ de la onza de oro en 1959. La línea recta sólida descendente (1) toca las puntas de los picos, excepto en 1980, donde algunos puntos la superan. La línea sólida ascendente inferior, en dos puntos, toca el precio mínimo del oro y también coincide con el mismo punto del vértice en 2026. Las bandas sepia indican las recesiones.

Antes de 1970 estábamos en el patrón oro y el precio del oro era esencialmente constante mientras se creaba moneda. Por lo tanto, utilizando dólares de 1959 observamos que el precio del oro estaba bajando en términos reales, a pesar de subir ligeramente en términos de dólares inflados. No es de extrañar que el gobierno de EEUU tuviera que cerrar la ventanilla del oro, ya que los bancos centrales extranjeros aprovechaban el bajo precio del oro y se deshacían de dólares.

Después de 1971, el Presidente Nixon desvinculó el dólar de una cantidad fija de oro y, de este modo, el precio real del oro, en términos de dólares de 1959, empezó a subir de forma muy significativa hasta alcanzar su máximo en 1980. Hubo un breve periodo en el que retrocedió y casi tocó el precio de 35 dólares en agosto de 1976, pero después explotó al alza.

Dado que los Gráficos 3 y 4 utilizan dólares de valor constante en oro (es decir, 1/35 oz de oro en 1959), podemos comparar el precio «real» del oro, que podría considerarse su poder adquisitivo, a lo largo de estas décadas. Por lo general, se observa una caída del precio real del oro durante cualquier recesión, como indican las tiras sepia.

En junio de 1997, el precio del oro volvió a caer a 35 dólares (dólares de 1959), bajó por debajo de los 35 dólares y se mantuvo por debajo hasta enero de 2006. Ese fue un buen momento para comprar oro, ya que estaba barato. Volvió a alcanzar un máximo en agosto de 2011 y alrededor de octubre de 2022 cayó por debajo de 35 dólares durante 2 meses, pero ahora parece estar convergiendo hacia un punto máximo de 35 dólares en 2026. Los picos de subida de los precios han ido disminuyendo en función del tiempo.

Podemos ver las características recientes con mayor claridad si observamos los mismos datos pero a partir de 2005, como se muestra en el Gráfico 4.

Gráfico 4: Precio de la onza de oro en dólares de 1959. Son los mismos datos que en el Gráfico 3, pero sólo se muestran los datos posteriores a 2005. La línea sólida horizontal es el precio de 35 dólares de la onza de oro de 1959. La línea recta sólida descendente (1) toca las puntas de los picos y se obtuvo en el Gráfico 3. Las franjas sepia indican recesiones. Las bandas sepia indican las recesiones.

Aquí tenemos una imagen del precio del oro en dólares de 1959, donde los datos en azul son el resultado de la expansión crediticia QE4 de 2020. El precio del oro encontró resistencia a lo largo de la línea recta (1) (véase el gráfico 3) en una formación de triángulo descendente. Después de 2006, el precio se ha mantenido por encima de los 35 dólares, excepto en torno a octubre de 2022.

Lo más importante es que a finales de diciembre de 2023 parece que el precio real está a punto de superar la línea (1). Sin embargo, este es el límite de los datos actualmente disponibles. Si esto sucede, sería la primera vez desde 1980 que se supera esta línea. Eso significa que el precio del oro ha aumentado en términos reales por encima de los 35 dólares reglamentarios desde los que se inició realmente la era inflacionista.

Cualquier valor por encima de la línea horizontal de 35 $ supone un aumento en términos reales. Pero romper por encima de la línea (1) parece significar romper alguna resistencia nocional y señala la entrada de más compradores en el mercado.

¿Estamos a las puertas de una ruptura semejante?

Si la Reserva Federal vuelve a apretar las clavijas en 2024, provocando una mayor inflación de los precios, el precio del oro en dólares corrientes tendrá que explotar para mantener el precio en dólares de 1959 dentro del triángulo del gráfico 4. Pero todo indica que los mercados harán caso omiso de estas restricciones y el precio real explotará por encima de la línea de resistencia (1) del gráfico 4, cuando el precio del oro rompa estas restricciones, como hizo en 1980. Pero todo indica que los mercados harán caso omiso de ellos y el precio real explotará por encima de la línea de resistencia (1) del gráfico 4 cuando el precio del oro rompa con estas restricciones como lo hizo en 1980. Esto significa un aumento del precio en términos reales. La pregunta es, ¿hasta dónde tiene que llegar el precio real del oro para inspirar el rechazo mundial del dólar y la remonetización del propio dinero?