Todos esperan que la Reserva Federal (Fed) continúe endureciendo su política monetaria este año. De acuerdo con la última encuesta de Reuters, es probable que la Fed empiece a disminuir su balance de cuatro billones de dólares en setiembre y, además, aumente su tipo clave de interés, que se encuentra actualmente en un rango del 1% al 1,5%, en el cuarto trimestre de este año.

Según la sabiduría económica ortodoxa, ha llegado el momento de que la economía estadounidense vuelva a un nivel más normal de tipos de interés. La producción industrial se está expandiendo a un ritmo decente, el desempleo oficial ha disminuido notablemente y los precios en la bolsa y el mercado inmobiliario muestran una tendencia sostenida al alza. Considerando estas circunstancias, la economía de EEUU puede ahora soportar una política monetaria más dura, se dice.

Sin embargo, debería entenderse que habrá efectos colaterales, incluso consecuencias no pretendidas, siempre y cuando la Fed aumente más los tipos de interés. Lo que es más importante, la Fed no sabe cuál es el “tipo neutral de interés”. Si lo sube demasiado, la economía se vendrá abajo. Si no lo sube lo suficiente solo prolongará el auge artificial, causando malas inversiones continuas y, en último término, otra crisis.

Es verdad que no es nada nuevo: La Fed ha sido siempre la causante de auges y declives. Pone en marcha un auge artificial emitiendo nueva moneda fiduciaria a través de expansiones del crédito. Sin embargo, un auge como ese, más pronto que tarde, debe desaparecer y convertirse en un declive. Por tanto, es muy recomendable no esperar nada bueno de las intervenciones de la Fed.

Viendo las cifras

Esto por supuesto es verdad para el plan de la acción de la Fed de empezar a vender valores que ha comparado durante la crisis financiera y económica para impulsar así la economía y el sistema financiero. En 2008 y 2009, la Fed proporcionó al sistema bancario de EEUU una enorme infusión de efectivo concediendo préstamos y adquiriendo valores a los bancos.

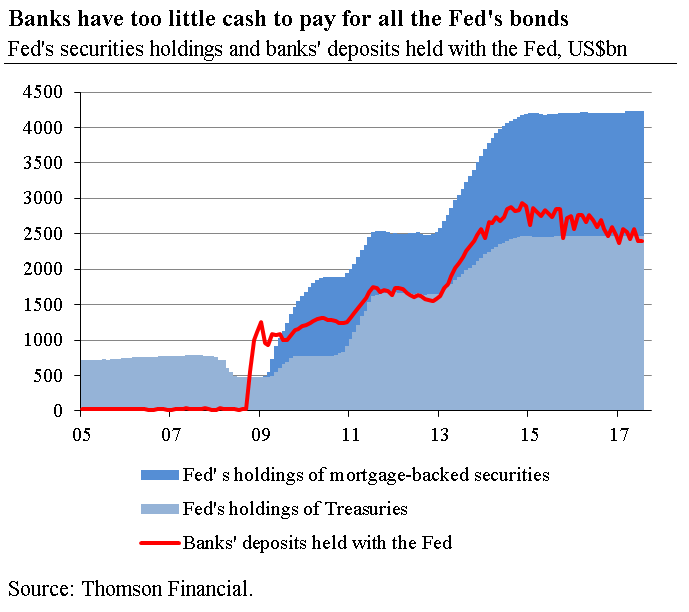

La Fed hizo aumentar las existencias de efectivo en los bancos de 24.900 millones de dólares a 2.398.100 millones de septiembre de 2008 a julio de 2017. Lo hizo comprando valores del Tesoro y títulos con respaldo hipotecario (MBS) por valor de 1.908.900 millones de dólares y 1.770.300 millones respectivamente. Sin embargo, entretanto, los bancos han liquidado la mayoría de los préstamos proporcionados por la Fed.

Esto ha reducido a su vez las existencias de efectivo de los bancos a 2.398.200 millones de dólares. Como consecuencia se ha hecho imposible para la Fed vender todos los bonos que ha comprado. Dicho una manera sencilla: El sistema bancario de EEUU actualmente no tiene suficiente dinero base para pagar las compras de bonos relacionadas con la crisis de la Fed de 3.755.800 millones de dólares.

Si la Fed se desprendiera solo del 64% de sus actuales existencias de bonos, la oferta de dinero base en el sistema bancario estadounidense desaparecería completamente, dejando en la práctica al sector bancario sin liquidez. En este proceso, los tipos de interés interbancario de EEUU probablemente repuntarían, enviando sacudidas a través del sistema económico y financiero, no solo en EEUU sino en todo el mundo.

Tres opciones

Podemos suponer que la Fed y los bancos querrían evitar ese escenario. Esto deja tres opciones a la Fed.

Opción 1: La Fed vende solo una parte (pequeña) de sus actuales bonos del Tesoro y MBS para evitar una escasez de liquidez en el mercado monetario interbancario. En otras palabras: La Fed tendría que seguir manteniendo una parte importante de sus existencias de bonos y comprar nuevos bonos a medida que estos venzan.

Opción 2: La Fed vende sus existencias de bonos y, al mismo tiempo, genera liquidez proporcionando operaciones para mantener a los bancos suficientemente provistos de efectivo. Por ejemplo, compra préstamos de consumo o empresa a bancos, emitiendo nuevo dinero base. Como consecuencia, los activos de la Fed en su balance verían disminuir los bonos del Tesoro y MBS y aumentar los préstamos de consumo y empresa.

Opción 3: La Fed transforma sus existencias de bonos del Tesoro y MBS en valores a corto plazo y los vende poco a poco, reduciendo así la oferta de dinero base en el sistema bancario tanto como sea posible. De esta manera, la Fed reduciría algo su implicación activa en los mercados del crédito, limitándola principalmente al extremo del corto plazo del mercado.

Los tipos de interés seguirán distorsionados

Dicho esto, será ilustrativo ver qué opción acaba eligiendo la Fed. Las opciones 1 y 2 indicarían que la Fed quiere mantener su control férreo en sobre la actividad de los precios y consecuentemente los rendimientos en los mercados de renta fija. La opción 3, a su vez, sugeriría que la Fed permitiría que los tipos de interés en el extremo de largo plazo del mercado se normalizaran, al menos hasta cierto punto.

Sin embargo, sea cual sea la opción que elija, la Fed, de una manera u otra, seguirá distorsionando los tipos de interés. Emitiendo nuevas cantidades de dinero fiduciario a través de la expansión del crédito, la Fed inevitablemente genera caos en el sistema de precios de la economía. Manipula la percepción del riesgo y rebaja el valor de futuros flujos de efectivo.

Esto, a su vez, causa muchos problemas económicos y sociales. Lo más importante es que las acciones de la Fed devalúan el poder adquisitivo del dólar, destruyendo así buena parte de los ahorros de toda una vida de las personas. Es más, la política de la Fed redistribuye coactivamente rentas y riqueza y también produce costosos auges y declives.

Por decirlo claro: La Fed no es la solución a ninguno de estos problemas. Es su causa real. Sea lo que sea lo que haga el banco central de EEUU, estad seguros de que seguirá rumbo hacia los problemas. Y los problemas subsistirán, por desgracia, haga lo que haga la Fed en relación con establecer tipos de interés y tratar los bonos que ha comprado emitiendo nuevos dólares fiduciarios.

Aunque indudablemente es un mensaje sombrío, podría ayudar a los inversores a tomar buenas decisiones. Porque si la Fed causa otra ronda de problemas, probablemente recurrirá a tipos de interés aún más bajos y a emitir todavía más dinero fiduciario. Así que, pase lo que pase a corto plazo, hay buenas razones para esperar que el dólar fiduciario pierda valor (y esto es verdad para todas las divisas fiduciarias).